I Millennials possono essere identificati con gli attuali trentenni, persone che in questa fase della loro vita hanno avviato una carriera lavorativa, stanno valutando l’idea di crearsi una famiglia e iniziano a guardare al proprio futuro, anche pensionistico.

Questo futuro, però, appare fosco per una serie di fattori concatenati tra di loro, che fanno dei Millennials la prima generazione per cui la previdenza integrativa diventa una scelta pressoché irrinunciabile.

In questo articolo vedremo chi sono i Millennials e qual è il contesto previdenziale presente e futuro con cui devono confrontarsi.

Indagheremo, poi, le ragioni per cui i Millennials paiono non interessarsi del proprio futuro previdenziale, con le gravi conseguenze che derivano da una limitata cultura finanziaria e da decisioni prese troppo tardi.

Infine, indagheremo il rapporto tra Millennials e previdenza complementare e le ragioni per cui l’adesione e la contribuzione a un fondo pensione negoziale come Telemaco può rappresentare la risposta migliore ai gravi problemi di natura previdenziale che questa generazione si troverà ad affrontare.

Millennials e previdenza: presente e futuro

Partiamo da una precisazione di natura anagrafica: chi sono i Millennials? Con l’espressione Generazione Y, o Millennials, si intendono tutte le persone nate nell’intervallo di tempo che va tra l’inizio degli anni 80 e la metà degli anni 90 del secolo scorso, sebbene alcuni considerino un intervallo più ampio che abbraccia anche i nati nei primi anni 2000.

Sostanzialmente, sono le persone diventate adulte nel nuovo millennio e che hanno iniziato a lavorare a cavallo tra gli anni 90 e gli anni 2000, quando cioè nel nostro Paese sono state varate diverse riforme volte a intervenire su:

- i requisiti anagrafici per andare in pensione, che con l’adeguamento automatico alla crescita della speranza di vita si spostano gradualmente in avanti nel tempo;

- i criteri di calcolo dell’assegno pensionistico, con il passaggio dal sistema retributivo, che calcolava la pensione sulla base dell’ultima retribuzione, al sistema contributivo, che determina l’assegno in base ai contributi effettivamente versati.

I Millennials, dunque, a parità di anni di lavoro e di contributi versati, andranno in pensione molto più tardi e con un assegno molto più contenuto rispetto a quanto previsto per i loro genitori.

I dati OCSE sono inequivocabili in merito al futuro dei giovani italiano: potrebbero dover lavorare fino a 71 anni. A tal proposito, ricordiamo che in Italia nel 2024 l’età pensionabile a livello generale è già pari a 67 anni.

Alle previsioni fosche sul momento del pensionamento, si aggiungono quelle della Ragioneria Generale dello Stato sull’importo dell’assegno della pensione obbligatoria (quella riconosciuta dall’INPS o dalle casse professionali, ove presenti). L’indicatore preso a riferimento è il tasso di sostituzione, il rapporto cioè tra l’ultimo stipendio e la prima pensione, che ci dice di quanto si andrà a contrarre il reddito di una persona quando lascerà il lavoro.

Ebbene, la Ragioneria generale dello Stato stima, nel caso di un soggetto impiegato nel privato con un’anzianità contributiva di 38 anni, un tasso di sostituzione lordo che nel 2070 sarà pari al 58,9%, mentre nel 2020 era pari al 71,7%.

Per fare un esempio numerico, se consideriamo un ultimo stipendio lordo pari a 1.800 euro:

- nel 2020 la pensione lorda ammontava a 1.291 euro;

- nel 2070 ammonterà a 1.060.

Insomma, i Millennials, come pure le generazioni successive, devono occuparsi di previdenza fin da giovani e giovanissimi, perché le pensioni pubbliche potrebbero riservare loro spiacevoli sorprese e un crollo verticale del tenore di vita.

Sul tema, invitiamo a leggere anche i nostri articoli:

- Dati OCSE: i giovani italiani andranno in pensione a 71 anni

- Tasso di sostituzione pensione: cos’è e come si calcola

Perché i Millennials si occupano poco di previdenza?

Pensioni sempre più lontane nel tempo e con importi che calano in proporzione agli stipendi, dunque. Ma i problemi dei Millennials non si esauriscono qui.

Il primo, grande ostacolo verso una maggior serenità previdenziale è la mancanza di consapevolezza e/o interesse verso questo tema, che spesso si esaurisce con un rassegnato “tanto noi la pensione non la vedremo mai”. Una posizione certamente comprensibile, ma miope dato che la vecchiaia e le esigenze, anche finanziarie, che essa comporta sono un fattore cruciale nella vita di ciascuno, che proprio per questo andrebbe gestito sfruttando una risorsa che le generazioni più giovani hanno in abbondanza: il tempo.

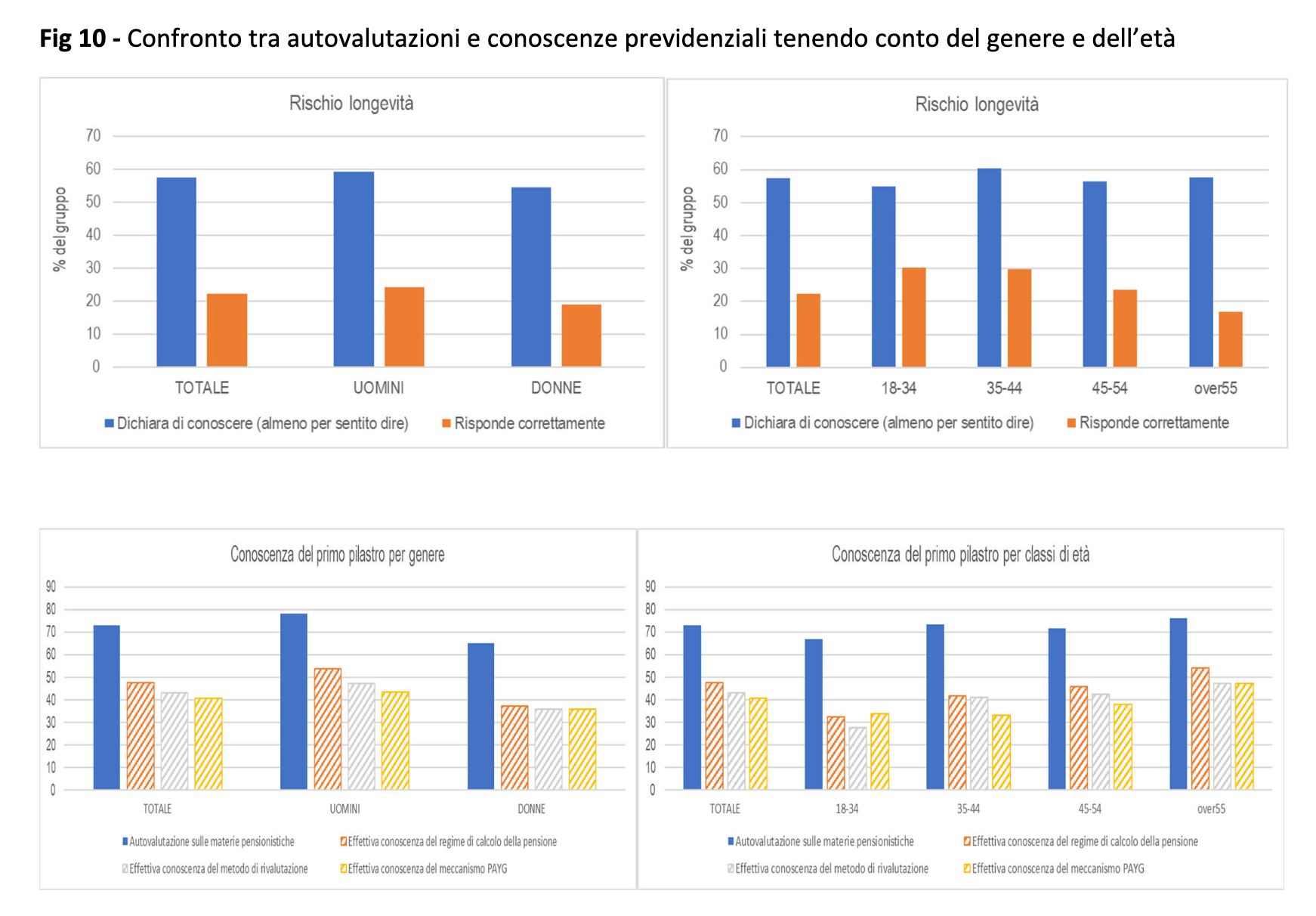

Eppure, gli ultimi dati rilevati dal Rapporto Edufin 2023, che indaga il livello di competenze finanziarie, assicurative e previdenziali degli italiani, mostrano come le conoscenze e l’interesse dei più giovani sul tema della previdenza siano ancora molto ridotte.

Sulla conoscenza di base legate alla previdenza, abbiamo un 50% degli intervistati che dichiara di possedere i concetti di base delle materie pensionistiche, tuttavia la percentuale di coloro che conoscono quale sia il regime di calcolo della pensione pubblica per i neoassunti è al di sotto del 50% e crolla al 34% tra i giovani di 25‐34 anni. La percentuale delle risposte corrette scende ulteriormente quando si verifica la conoscenza del meccanismo di rivalutazione dei contributi per il calcolo della pensione pubblica nel sistema contributivo, attestandosi al 43% circa e scendendo al 32% nella fascia 18-34 anni.

Dunque, tutto parte da una scarsa cultura finanziaria, alimentata da un atteggiamento di rassegnazione, che a sua volta si combina con condizioni di lavoro incerte, “buchi” nel curriculum e contratti spesso a termine, che lasciano poco spazio alle valutazioni sul futuro; da qui, una tendenza generalizzata a procrastinare le decisioni previdenziali.

In questo modo, come detto, si rischia di disperdere una risorsa abbondante quanto fondamentale per la previdenza: il tempo.

Leggi anche il nostro articolo DDL Capitali: educazione finanziaria nelle scuole.

Millennials e previdenza integrativa: una soluzione per il futuro

Tutto quanto fin qui esposto porta a una fondamentale soluzione per proteggere il futuro pensionistico dei Millennials: l’adesione alla previdenza complementare, e in particolare a un fondo pensione negoziale come Fondo Telemaco, per costruire una pensione integrativa da affiancare a quella obbligatoria a tutela del proprio reddito una volta lasciato il mondo del lavoro.

I Millennials e le generazioni successive sono i soggetti che più avranno bisogno di aderire ai fondi pensione, ma i dati raccontano un’altra storia.

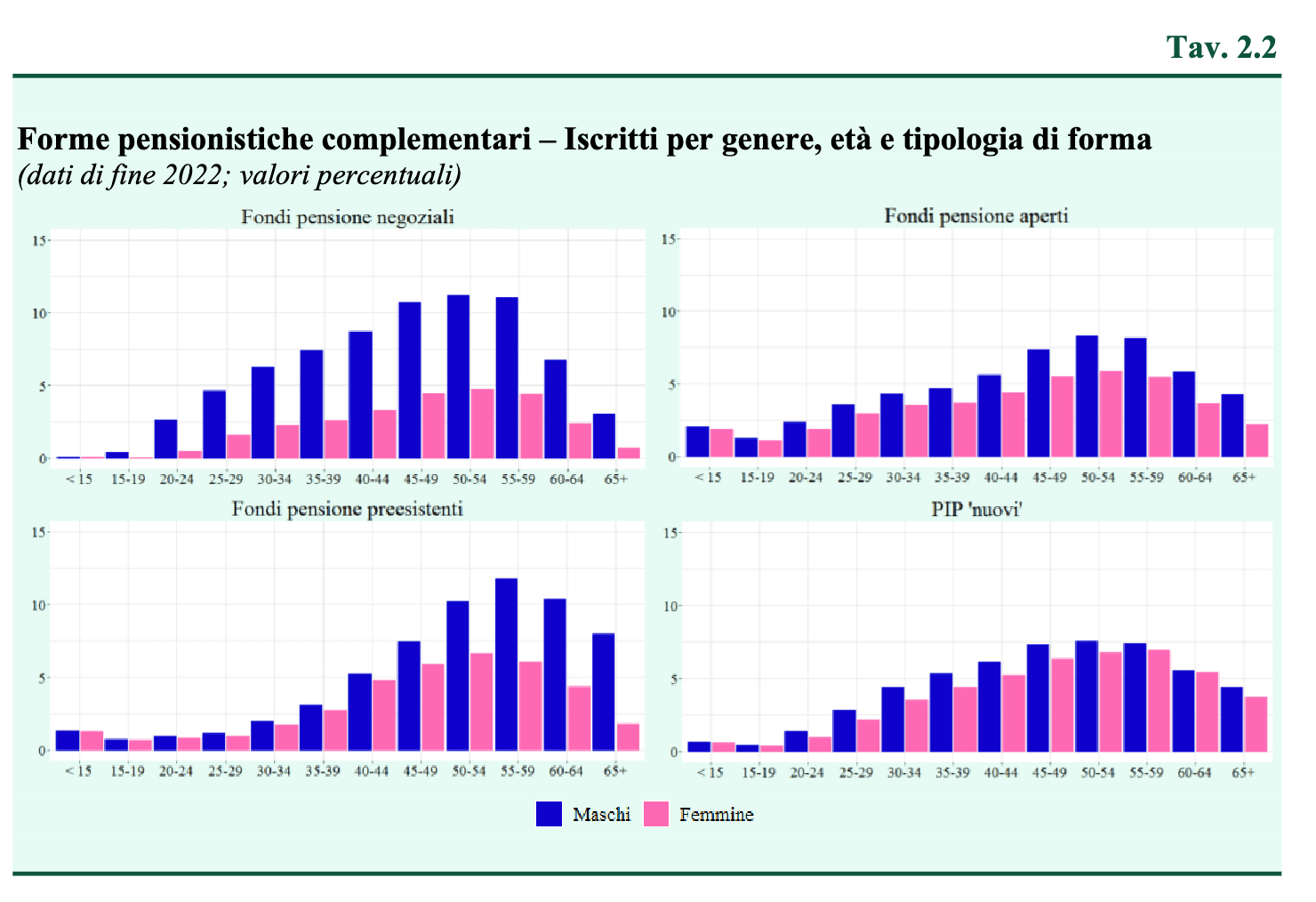

La Relazione COVIP 2023 analizza gli iscritti alla previdenza complementare per classe di età, rilevando un 18,8% con meno di 35 anni, mentre il 48,9% appartiene alla fascia di età centrale (35-54 anni) e il 32,3% ha almeno 55 anni. Ma non solo: dal 2018 al 2022 si è assistito a un progressivo spostamento dalle classi di età centrali a favore di quelle più anziane, pari a circa cinque punti percentuali, mentre la classe più giovane (sotto i 35 anni di età) registra una crescita di 1,1 punti percentuali.

Dunque, anche sul fronte della previdenza complementare urge un salto culturale che coinvolga le giovani generazioni, che più di ogni altra possono contare su un orizzonte temporale lungo, che consentirebbe ai giovani lavoratori e lavoratrici di ottimizzare la propria presenza in un fondo pensione, massimizzando i benefici fiscali e finanziari derivanti da questa forma di investimento dei propri risparmi.

Conclusioni

In conclusione, il primo passo per poter affrontare un futuro pensionistico incerto, come quello che si prospetta per i Millennials, è quello di dotarsi di tutte le conoscenze relative alla previdenza obbligatoria e a quella complementare.

In questo modo, potranno appoggiare le proprie scelte su basi solide, contando inoltre su un lasso di tempo sufficientemente ampio da rendere anche finanziariamente sostenibili gli accantonamenti necessari a raggiungere i propri obiettivi previdenziali.

Sul tema leggi anche il nostro articolo I vantaggi della pensione integrativa per i giovani.

Messaggio promozionale riguardante forme pensionistiche complementari. Prima dell’adesione leggere la Parte I “Le informazioni chiave per l’aderente” e l’Appendice “Informativa sulla sostenibilità” della Nota informativa.